Как составить и сдать декларацию по налогу при упрощенке

Сумму налога к уплате при упрощенке инспекторы определяют на основании декларации. Форма декларации, электронный формат и Порядок заполнения утверждены приказом ФНС от 26.02.2016 № ММВ-7-3/99. Когда сдавать и как заполнить декларацию при упрощенке – в рекомендации.

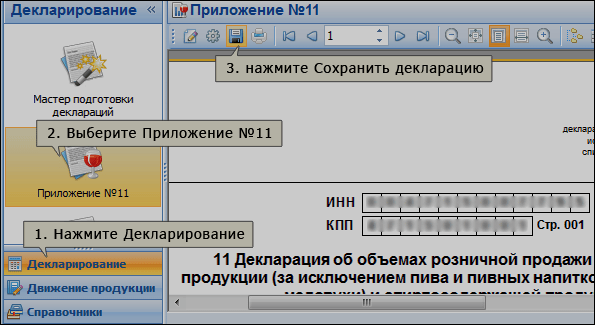

Видео на тему: Как сдавать декларацию при упрощенке

Кто должен сдавать декларацию при упрощенке

Декларацию по налогу при упрощенке обязаны сдавать все организации и предприниматели, применяющие этот спецрежим.

Куда сдавать декларацию при упрощенке

Организации подают декларации в налоговые инспекции по месту своего нахождения, предприниматели – по месту жительства (п. 1 ст. 346.23 НК).

Как сдать декларацию при упрощенке

Декларацию по налогу при упрощенке можно сдать на бумаге или в электронном виде по телекоммуникационным каналам связи (ТКС). Декларацию на бумаге можно сдать через уполномоченного представителя налогоплательщика или по почте.

В компаниях на УСН среднесписочная численность сотрудников не превышает 100 человек. Поэтому сдавать налоговую отчетность в электронном виде они вправе по своей инициативе. Требовать от таких организаций декларацию по ТКС инспекции не вправе. Такие выводы следуют из пунктов 3 и 4 статьи 80 НК.

Внимание: за несоблюдение способа представления налоговой отчетности в электронном виде предусмотрена налоговая ответственность. Штраф – 200 руб. за каждое нарушение по статье 119.1 НК.

Когда сдавать декларацию при упрощенке

Декларацию при упрощенке сдайте по итогам года. Крайний срок для организаций – не позднее 31 марта следующего года, для предпринимателей – не позднее 30 апреля.

Крайний срок отчетности, который выпадает на выходной, сдвигают на ближайший понедельник (п. 7 ст. 6.1 НК). Организации отчитываются за 2019 год не позже 31 марта 2020 года.

Организации и ИП, которые утратили право на упрощенку до конца года, отчитываются досрочно. Сдать декларацию при упрощенке надо не позднее 25-го числа месяца, следующего за кварталом, в котором нарушили условия применения упрощенки.

Если в течение года организация или ИП перепрофилируют деятельность и «сворачивают» бизнес на упрощенке, направьте в инспекцию два документа. В течение 15 рабочих дней с даты, когда упрощенщик перестал вести бизнес, сдайте уведомление о прекращении деятельности на УСН. Не позднее 25-го числа месяца, следующего за тем, в котором прекратили деятельность на упрощенке, сдайте декларацию по налогу на УСН. Такой порядок предусмотрен статьей 346.23 НК.

Если организация ликвидируется, а ИП утрачивает свой статус, инспекторам не нужно уведомление о прекращении деятельности на УСН. Декларацию организации сдают вместе с ликвидационным балансом, а предприниматели – не позже 30 апреля следующего года (письмо ФНС от 29.04.2015 № СА-4-7/7515).

Просрочка декларации по налогу на упрощенке – это правонарушение, за которое предусмотрена налоговая и административная ответственность (ст. 106 НК, ст. 2.1 и 15.5 КоАП).

Порядок заполнения

Декларация по УСН состоит из титульного листа и шести разделов. Но все их заполнять не придется. В частности, раздел 3 заполняйте, если получали целевые средства.

На УСН с объектом «доходы» заполните:

- титульный лист;

- раздел 1.1;

- раздел 2.1.1.

Для плательщиков торгового сбора на УСН с объектом «доходы» предусмотрен дополнительный раздел 2.1.2.

На УСН с объектом «доходы минус расходы» составьте:

- титульный лист;

- раздел 1.2;

- раздел 2.2.

Будете ли вы заполнять титульный лист в начале или в конце, значения не имеет. Но, прежде чем заполнить разделы 1.1 или 1.2 с налогом к уплате или уменьшению, сначала посчитайте налог в разделах 2.1.1, 2.1.2 или 2.2.

При заполнении декларации по упрощенке руководствуйтесь Порядком, утвержденным приказом ФНС от 26.02.2016 № ММВ-7-3/99.

Титульный лист

В верхней части декларации по УСН укажите ИНН. Индивидуальный предприниматель увидит его в уведомлении о постановке на учет в качестве предпринимателя. Организациям кроме ИНН нужно указать КПП. Эти данные можно посмотреть в уведомлении о постановке на учет российской организации.

Номер корректировки. Если подаете первичную декларацию за истекший год, в поле «Номер корректировки» поставьте «0--».

Когда уточняете налог, который заявили в ранее поданной декларации, укажите порядковый номер корректировки (например, «1--», если это первое уточнение, «2--» при втором уточнении и т. д.)

Налоговый период. В поле «Налоговый период» укажите код налогового периода, за который представляете декларацию. Определить его можно в приложении 1 к Порядку, утвержденному приказом ФНС от 26.02.2016 № ММВ-7-3/99. В декларации по итогам года укажите код «34». При ликвидации или реорганизации напишите код «50», а при переходе на другой режим – «95».

В поле «Отчетный год» укажите год, за который подаете декларацию – 2019.

Представляется в налоговый орган. В поле «Представляется в налоговый орган» проставьте код ИФНС по месту регистрации. ИП найдет его в уведомлении о постановке на учет в качестве предпринимателя. Код организации – в уведомлении о постановке на учет российской организации. Также код ИФНС можно определить по адресу регистрации с помощью интернет-сервиса на официальном сайте ФНС.

В поле «По месту нахождения (учета)» отметьте кодом, куда представляете декларацию: по месту жительства ИП – 120, по месту нахождения организации – 210. Такой порядок следует из приложения 2 к Порядку, утвержденному приказом ФНС от 26.02.2016 № ММВ-7-3/99:

Налогоплательщик. Если декларацию при упрощенке индивидуальный предприниматель, то в поле «Налогоплательщик» укажите фамилию, имя, отчество полностью, без сокращений, как в паспорте. Организациям необходимо указать полное наименование, которое соответствует учредительным документам. Например, уставу, учредительному договору.

ОКВЭД. В поле «Код вида экономической деятельности по классификатору ОКВЭД» укажите код вида предпринимательской деятельности. В декларациях, которые подаете с 1 января 2017 года, указывайте коды по новому классификатору ОКВЭД 2. Исключение – уточненные декларации за периоды, истекшие до 2017 года. В них проставляйте те же коды, которые были в первичных декларациях. Об этом сказано в письме ФНС от 09.11.2016 № СД-4-3/21206.

Разделы 2.1.1 и 2.1.2 заполняют организации и предприниматели, которые применяют объект «доходы». Раздел 2.1.2 предназначен только для плательщиков торгового сбора.

Раздел 2.1.1: расчет налога при объекте «доходы»

Раздел 2.1.1 предназначен для доходов и вычетов – платежей, которые уменьшают налог или авансовый платеж (страховые взносы, больничные).

По строке 102 укажите признак налогоплательщика: 1 – если организация или предприниматель выплачивает доходы наемному персоналу, 2 – если ИП работает без наемного персонала и платит страховые взносы только за себя.

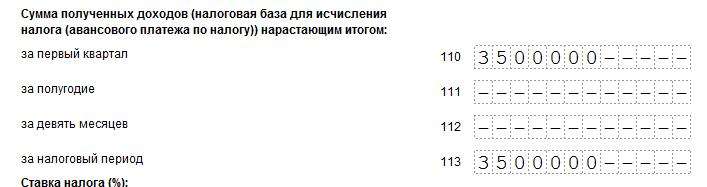

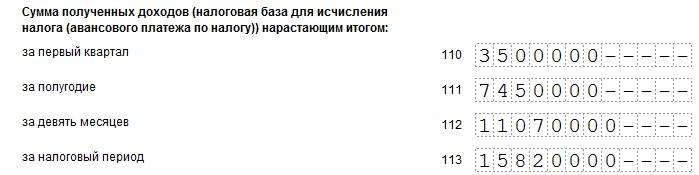

По строкам 110–113 укажите доходы за каждый отчетный период: квартал, полугодие, девять месяцев, год. Данные указывайте нарастающим итогом.

Если в середине года прекратили деятельность на упрощенке, доходы за последний отчетный период укажите также по строке 113. Например, если организация прекратила деятельность на упрощенке в марте, доходы, полученные в I квартале, укажите по строке 110. Эта же сумма дублируется по строке 113, а строки 111–112 заполняются прочерками.

Внимание! ИФНС на местах могут не принять декларацию по УСН, если в строках 111–112 раздела 2.1.1 организация поставила прочерки. Если организация прекратила деятельность на упрощенке с начала II квартала, инспекторы предлагают проставить одинаковые доходы в строках 110–113. Но такое требование неправомерно. Во-первых, оно не связано с исчислением налога и не влияет на налоговую базу (абз. 2 п. 7 ст. 80 НК). Во-вторых, контрольные соотношения позволяют не заполнять строки 111–112 (письмо ФНС от 30.05.2016 № СД-4-3/9567).

По строкам 120–123 укажите ставку налога (6 процентов или пониженную ставку, установленную региональными властями).

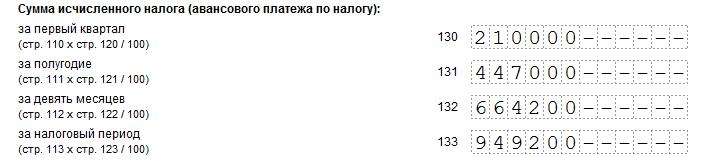

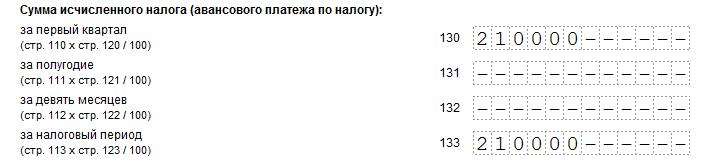

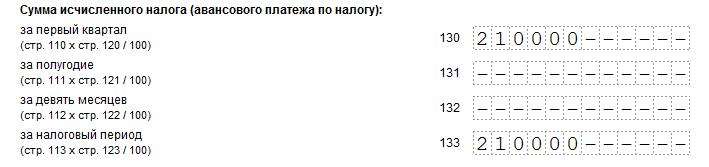

По строкам 130–133 отразите начисленные авансовые платежи за отчетные периоды и налог за год. Авансовые платежи указывайте нарастающим итогом с начала года и без учета страховых взносов за каждый отчетный период.

Если же деятельность на упрощенке прекратили по окончании одного из периодов, то сумму авансового платежа за последний отчетный период просто продублируйте по строке 133.

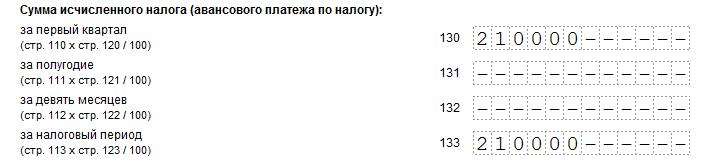

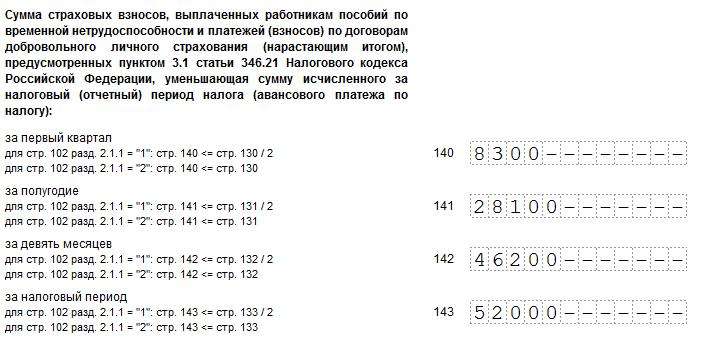

По строкам 140–143 отразите страховые взносы, включая зачтенные в счет пособий, и выплаты по больничным листкам, которые принимаются к вычету. Данные указывайте за каждый отчетный период нарастающим итогом.

Предприниматели указывают в этих же строках взносы на собственное страхование. В том числе взносы, начисленные за прошлые годы, но уплаченные в текущем году.

Раздел 2.1.2: учет торгового сбора при объекте «доходы»

Раздел 2.1.2 заполняют плательщики торгового сбора, который рассчитывают налог с доходов.

По строкам 110–143 раздела 2.1.2 отражайте показатели только по деятельности, с которой платите торговый сбор.

По строкам 110–113 укажите доходы за каждый отчетный период: квартал, полугодие, девять месяцев, год. Данные указывайте нарастающим итогом.

Раздел 2.1.2: учет торгового сбора при объекте «доходы»

Раздел 2.1.2 заполняют плательщики торгового сбора, который рассчитывают налог с доходов.

По строкам 110–143 раздела 2.1.2 отражайте показатели только по деятельности, с которой платите торговый сбор.

По строкам 110–113 укажите доходы за каждый отчетный период: квартал, полугодие, девять месяцев, год. Данные указывайте нарастающим итогом.

Если в середине года прекратили деятельность на упрощенке, доходы за последний отчетный период укажите также по строке 113. Например, если организация прекратила деятельность на упрощенке в марте, доходы в I квартале приведите по строке 110. Эта же сумма дублируется по строке 113, а строки 111–112 заполняются прочерками.

Внимание! ИФНС на местах могут не принять декларацию по УСН, если в строках 111–112 раздела 2.1.2 организация поставила прочерки. Если организация прекратила деятельность на упрощенке с начала II квартала, инспекторы предлагают проставить одинаковые доходы в строках 110–113. Но такое требование неправомерно. Во-первых, оно не связано с исчислением налога и не влияет на налоговую базу (абз. 2 п. 7 ст. 80 НК). Во-вторых, контрольные соотношения позволяют не заполнять строки 111–112 (письмо ФНС от 30.05.2016 № СД-4-3/9567).

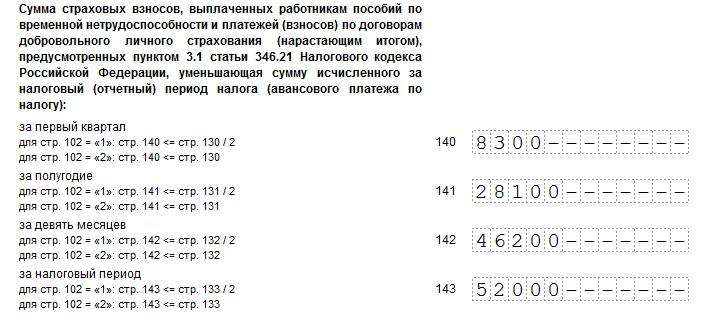

По строкам 130–133 отразите начисленные авансовые платежи за отчетные периоды и налог за год. Авансовые платежи указывайте нарастающим итогом с начала года и без учета страховых взносов за каждый отчетный период.

По строкам 140–143 отразите страховые взносы и выплаты по больничным листкам, которые принимаются к вычету. Данные указывайте за каждый отчетный период нарастающим итогом.

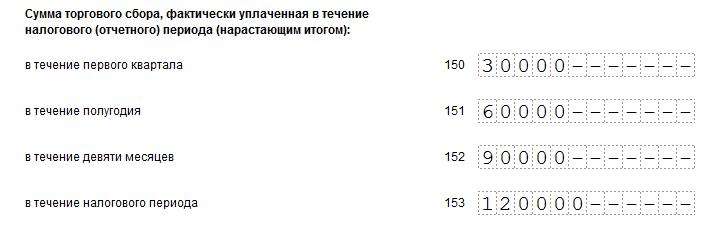

По строкам 150–153 укажите сумму торгового сбора, уплаченного в отчетном (налоговом) периоде. Данные указывайте нарастающим итогом.

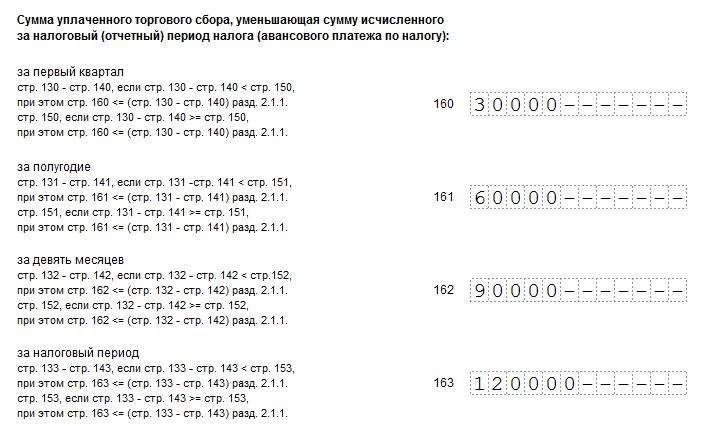

По строкам 160–163 укажите сумму уплаченного торгового сбора, уменьшающего авансовый платеж (налог).

Вариант 1. Исчисленный налог, уменьшенный на уплаченные страховые взносы, меньше уплаченного за тот же период торгового сбора. То есть выполняется неравенство:

| Исчисленный налог (авансовый платеж) строки 130–133 | – | Уплаченные страховые взносы строки 140–143 | < | Сумма уплаченного в том же отчетном (налоговом) периоде торгового сбора строки 150–153 |

Тогда по строкам 160–163 укажите разницу между показателями по строкам 130–133 и строкам 140–143. То есть значение строк 160–163 будет равно разнице между налогом (авансовым платежом) и уплаченными страховыми взносами.

Вариант 2. Исчисленный налог, уменьшенный на уплаченные страховые взносы, больше или равен уплаченному за тот же период торговому сбору. То есть выполняется неравенство:

| Исчисленный налог (авансовый платеж) строки 130–133 | – | Уплаченные страховые взносы строки 140–143 | ≥ | Сумма уплаченного в том же отчетном (налоговом) периоде торгового сбора строки 150–153 |

Тогда по строкам 160–163 укажите те же показатели, которые указаны в строках 150–153. При этом должно выполняться неравенство:

| Исчисленный налог (авансовый платеж) строки 130–133 | – | Уплаченные страховые взносы строки 140–143 | ≥ | Сумма торгового сбора, уменьшающего налог (авансовый платеж) строки 160–133 |

Раздел 1.1: налог к уплате при объекте «доходы»

На основании показателей из раздела 2.1.1 заполните раздел 1.1. Он предназначен для авансовых платежей и налога к уплате или уменьшению.

По строке 010 укажите ОКТМО. Если организация или предприниматель не меняли местонахождение (местожительство), повторно указывать код ОКТМО по строкам 030, 060, 090 не нужно.

По строке 020 отразите авансовый платеж, начисленный к уплате за I квартал.

По строке 040 – авансовый платеж, начисленный к уплате за полугодие (за вычетом авансового платежа за I квартал). Если разница между авансовыми платежами за полугодие и I квартал отрицательная, отразите разницу по строке 050 – авансовый платеж за полугодие к уменьшению.

Аналогично укажите авансовые платежи за девять месяцев: по строке 070 – авансовый платеж к уплате за девять месяцев, по строке 080 – авансовый платеж к уменьшению по итогам девяти месяцев.

По строке 100 укажите налог к доплате за год. Если разница между рассчитанным за год налогом и начисленными авансовыми платежами отрицательная, укажите ее по строке 110 как налог к уменьшению.

Это следует из раздела IV Порядка, утвержденного приказом ФНС от 26.02.2016 № ММВ-7-3/99.

Раздел 2.2: расчет налога при объекте «доходы минус расходы»

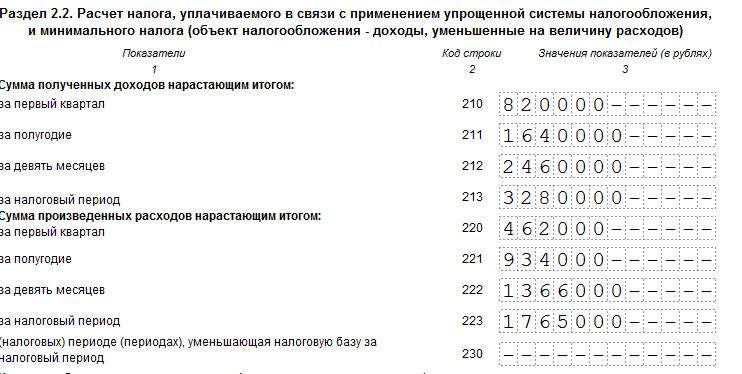

В разделе 2.2 считают налоговую базу при объекте «доходы минус расходы».

По строкам 210–213 укажите доходы за каждый отчетный период: квартал, полугодие, девять месяцев, год. Данные указывайте нарастающим итогом.

Если в середине года прекратили деятельность на упрощенке, доходы за последний отчетный период укажите также по строке 213. Например, если организация прекратила деятельность на упрощенке в марте, доходы за I квартал укажите по строке 210. Эта же сумма дублируется по строке 213, а строки 211–212 заполняются прочерками.

Внимание! ИФНС на местах могут не принять декларацию по УСН, если в строках 211–212 раздела 2.2 организация поставила прочерки. Если организация прекратила деятельность на упрощенке с начала II квартала, инспекторы предлагают проставить одинаковые доходы в строках 210–213. Но такое требование неправомерно. Во-первых, оно не связано с исчислением налога и не влияет на налоговую базу (абз. 2 п. 7 ст. 80 НК). Во-вторых, контрольные соотношения позволяют не заполнять строки 211–212 (письмо ФНС от 30.05.2016 № СД-4-3/9567).

По строкам 220–223 укажите расходы за каждый отчетный период нарастающим итогом. Если деятельность прекратилась, расходы за последний отчетный период продублируйте по строке 223.

Предприниматели указывают в строках 220–223 взносы как на собственное страхование, так и на страхование сотрудников.

По строке 230 укажите убыток (часть убытка) за предыдущие налоговые периоды, который будет уменьшать базу отчетного года.

По строкам 240–243 укажите налоговую базу за каждый отчетный период, которая определяется как разница между доходами и расходами. При расчете налоговой базы за год из доходов вычтите убыток, указанный по строке 230.

Если разница между доходами и расходами отрицательная, убыток указывайте по строкам 250–253.

По строкам 260–263 укажите налоговую ставку за каждый отчетный период и год. Общая ставка равна 15 процентам, при этом в различных регионах она может варьироваться в диапазоне от 0 до 15 процентов.

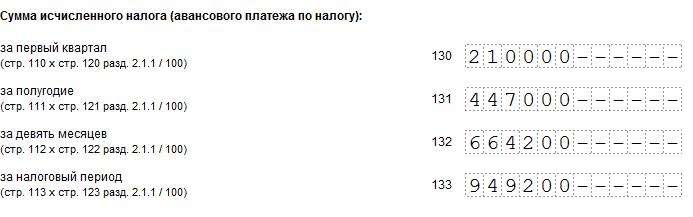

По строкам 270–273 отразите рассчитанные авансовые платежи. Авансовый платеж по этой строке рассчитывайте как произведение налоговой базы (строки 240–243) и ставки налога (строки 260–263).

По строке 280 укажите минимальный налог, то есть доходы за год (строка 213), умноженные на 1 процент. Ее нужно заплатить, если реальный налог меньше минимального или получен убыток.

Раздел 1.2: налог к уплате при объекте «доходы минус расходы»

На основании показателей из раздела 2.2 заполните раздел 1.2. Он предназначен для итоговых авансовых платежей и налога к уплате или уменьшению.

По строке 010 укажите ОКТМО. Если организация или предприниматель не меняли местонахождение (местожительство), повторно указывать код ОКТМО по строкам 030, 060, 090 не нужно.

По строке 020 отразите авансовый платеж, начисленный к уплате за I квартал.

По строке 040 – авансовый платеж, начисленную к уплате за полугодие (за вычетом авансового платежа за I квартал). Если разница между авансовыми платежами за полугодие и I квартал отрицательная, отразите разницу по строке 050 – авансовый платеж за полугодие к уменьшению.

Аналогично укажите авансовые платежи за девять месяцев: по строке 070 – авансовый платеж к уплате за девять месяцев, по строке 080 – авансовый платеж к уменьшению по итогам девяти месяцев.

По строке 100 укажите налог к доплате за год. Если разница между рассчитанным за год налогом и начисленными авансовыми платежами отрицательная, укажите ее по строке 110 как налог к уменьшению.

По строке 120 укажите минимальный налог к уплате за год. Организация обязана заплатить минимальный налог, если его величина больше налога, рассчитанного за год по общим правилам. То есть если выполняется неравенство:

| Минимальный налог (показатель строки 213 раздела 2.2 × 1%) | > | Налог за год (показатель строки 273 раздела 2.2) |

Минимальный налог к уплате определите с учетом начисленных авансовых платежей. Если величина минимального налога превышает авансовые платежи, то показатель строки 120 раздела 1.2 рассчитайте так:

| строка 120раздела 1.2 | = | строка 280раздела 2.2 | – | строка 020 раздела 1.2 + строка 040 раздела 1.2 – строка 050 раздела 1.2 + строка 070 раздела 1.2 – строка 080 раздела 1.2 |

Если минимальный налог меньше начисленных авансовых платежей, в строке 120 раздела 1.2 поставьте прочерк. То есть в данном случае должно выполняться неравенство:

| строка 280 раздела 2.2 | < | строка 020 раздела 1.2 + строка 040 раздела 1.2 – строка 050 раздела 1.2 + строка 070 раздела 1.2 – строка 080 раздела 1.2 |

Это следует из раздела V Порядка, утвержденного приказом ФНС от 26.02.2016 № ММВ-7-3/99.

Раздел 3 по целевым поступлениям

Раздел 3 заполняйте только в том случае, если организация получала:

- целевое финансирование;

- целевые поступления;

- аналогичные средства, перечисленные в пунктах 1 и 2 статьи 251 НК.

Исключение – субсидии автономным учреждениям. Их в разделе 3 указывать не нужно.

В разделе отразите данные предыдущего года по полученным, но неиспользованным средствам, срок использования которых не истек. кажите:

- в графе 1 – код вида полученных средств. Коды приведены в приложении 5 к Порядку, утвержденному приказом ФНС от 26.02.2016 № ММВ-7-3/99;

- в графах 2 и 5 – дату поступления денежных средств или имущества и срок их использования, установленный передающей стороной. Если срок использования средств или имущества не установлен, графы 2 и 5 заполнять не нужно (письмо ФНС от 20.01.2015 № ГД-4-3/2700);

- в графах 3 и 6 – размер средств, полученных в предыдущих налоговых периодах, срок использования которых не истек, и сумму неиспользованных средств, полученных в предыдущих периодах и не имеющих срока использования.

В графе 7 отразите средства, использованные не по целевому назначению. Такие суммы нужно включить в состав внереализационных доходов в тот момент, когда были нарушены условия их получения (например, истек срок использования).

Основные средства, нематериальные активы и другое имущество отражайте в отчете по рыночной стоимости.

В строке «Итого по отчету» укажите итоговые суммы по графам 3, 4, 6, 7 раздела 3.

Это следует из раздела IX Порядка, утвержденного приказом ФНС от 26.02.2016 № ММВ-7-3/99.

Средства нецелевой государственной помощи включите в доходы и отразите в соответствующих разделах 2.1.1, 2.1.2 и 2.2. А в Разделе 3 не отражайте.

Уточненная декларация

Когда в сданной декларации обнаружена ошибка, из-за которой занизили налог, нужно подать уточненную (п. 1 ст. 81 НК). Если налог не занизили, можно представлять уточненную декларацию, но это не обязательно (абз. 2 п. 1 ст. 81 НК).

В первом случае нужно успеть сдать уточненную декларацию, пока не истек срок представления первоначальной декларации. Такая декларация считается поданной в срок, и никаких санкций инспекция не предъявит (п. 2 ст. 81 НК). Если не успеваете, подайте декларацию и доплатите недоимку и пени до того, как ошибку найдет инспекция. Это обезопасит от штрафа (п. 4 ст. 81 НК).

Во втором случае уточненную декларацию можно сдать в любое время без каких либо последствий (абз. 2 п. 1 ст. 81 НК). При этом достаточно внести корректировки в текущий налоговый учет (п. 1 ст. 54 НК). А именно исправить ошибки в книге учета доходов и расходов за текущий год.

В уточненной декларации по УСН отразите все изменения, связанные с пересчетом налога. Для этого укажите правильные данные, а не разницу между первичными и скорректированными показателями. Такой порядок следует из пункта 1 статьи 81 НК. К уточненному расчету приложите сопроводительное письмо. В нем укажите причину уточненной декларации.

Уточненную декларацию оформляйте так же, как и первичную. Для этого используйте те же бланки, на которых подавалась первичная отчетность. Но есть одно отличие в оформлении титульного листа: нем нужно указать номер корректировки по порядку. Если это первое уточнение, укажите «1--», если второе – «2--», и так далее.

Правила заполнения титульных листов в декларациях по разным налогам могут быть различными, поэтому нужно руководствоваться инструкциями по заполнению деклараций, действовавшими в тех периодах, за которые подается уточненная отчетность. Это следует из Стандарта заполнения форм, утвержденного приказом ФНС от 06.07.2017 № ММВ-7-17/535.

Дорогой читатель! Добавьте этот сайт в закладки своего браузера и поделитесь с друзьями ссылкой на этот сайт! Мы стараемся показывать здесь всякие хитрости и секреты. Пригодится точно.

Это тоже интересно:

Форма 4-ФСС за 3 квартал 2020 года. Новый бланк, скачать бесплатно.

Как пользоваться приложением «Мой налог». Инструкция для самозанятых.

Новый МРОТ с 1 января 2020 года в России: таблица по регионам.

(6 оценок, среднее: 4,67 из 5)

(6 оценок, среднее: 4,67 из 5)

[…] Как составить и сдать декларацию по налогу при упрощен… […]