Новый расчет по страховым взносам за 3 квартал 2020 год: образец заполнения РСВ

Сдать расчет по РСВ (страховым взносам) за 3 квартал 2020 года работодателям надо не позднее 30 апреля 2020г. Форма утверждена приказом ФНС России от 10.10.2016 № ММВ-7-11/551. Она состоит из 24 листов, поэтому при заполнении легко допустить ошибки. Чтобы этого избежать, в статье бесплатно скачайте бланк и готовый образец расчета страховых взносов.

Расчет по страховым взносам(РСВ) за 3 квартал 2020 года или РСВ сдавать должны все работодатели, которые выплачивают доходы работникам (зарплату, премии, выплаты по договорам и подряда и т. п.). Составляют единый расчет по взносам нарастающим итогом с начала года.

Кроме того, ФНС выпустила ряд писем о том, как отражать сведения о работниках, суточные, выплаты новичкам. Любая ошибка может обернуться штрафом.

Но в сентябре 2019 г. была утверждена новая форма Расчета по страховым взносам (Приказ ФНС от 18.09.2019 N ММВ-7-11/470@). Посмотрим, с отчетности за какой период она применяется. И рассмотрим основные изменения в форме Расчета по страховым взносам.

Новая форма расчета по страховым взносам 2020

Впервые подать Расчет по страховым взносам по форме, утв. Приказом ФНС от 18.09.2019 N ММВ-7-11/470@, нужно будет за 3 квартал 2020 г. По сравнению со старой формой новая форма Расчета по страховым взносам стала чуть меньше. В частности, в ней не требуется отражать общую сумму показателей за последние 3 месяца отчетного (расчетного) периода.

На титульном листе появилось новое поле «Лишение полномочий (закрытие) обособленного подразделения (код)».

В раздел 1 добавлена строка 001 «Тип плательщика (код)». В ней указывается:

- код 1, если в последние 3 месяца отчетного (расчетного) периода были выплаты в пользу физлиц;

- код 2, если в этот период выплат не было. В этом случае в состав Расчета включаются титульный лист, раздел 1 без приложений и раздел 3 (Письмо Минфина от 09.10.2019 N 03-15-05/77364).

В разделе 3 вместо строки «Номер корректировки» поставили строку «Признак аннулирования сведений о застрахованном лице». В первичном расчете эта строка не заполняется. А при аннулировании или исправлении сведений в этом поле ставится код «1».

Были скорректированы коды тарифа в Приложении N 5 к Порядку заполнения расчета. Удалили коды 02 и 03, которые ставили страхователи на УСН и ЕНВД, применяющие основной тариф взносов. Теперь они должны указывать код 01.

Как сдавать Расчет по страховым взносам в 2020 г.

Начиная с первого отчетного периода 2020 г. Расчет по взносам сдается в ином порядке. Так, если численность работников организации (предпринимателя) превышает 10 человек, то Расчет сдается в электронном виде. Если же численность работников 10 человек и менее, то допустимо сдать Расчет по страховым взносам на бумаге (п. 10 ст. 431 НК РФ в ред., действующей с 01.01.2020).

Сдавать ли нулевой РСВ за 2019 год

Минфин считает, что сдавать расчет по взносам должны компании, даже если не ведут деятельность или не выплачивают сотрудникам вознаграждения. Сдавать расчеты РСВ обязаны плательщики страховых взносов. Если в организации есть хотя бы один работник, например, генеральный директор – единственный учредитель, отчетность по взносам она сдавать обязана. Просто начисления в пользу физлиц в этом случае нулевые.

Если организация не подала в ИФНС нулевой расчет страховых взносов, налоговые инспекторы начислят штраф 1000 руб. (п. 1 ст. 119 НК, письма Минфина от 18.06.2018 № 03-15-05/41578 и от 24.03.2017 № 03-15-07/17273). Также ИФНС вправе заблокировать счет за опоздание с расчетом по страховым взносам.

Образец заполнения расчета по страховым взносам за 3 квартал 2020 года

В расчете по страховым взносам(РСВ) титульный лист и три основных раздела. В свою очередь, они состоят из подразделов и приложений. Среди этих составляющих отчета есть те, что заполнять обязательно, остальные надо включить в отчет, только если у компании или ИП есть для них показатели.

Какие разделы заполнять в РСВ за 3 квартал 2020 года

| Лист (раздел) | Кто заполняет |

|---|---|

| Титульный лист | Все |

| Лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем» | Физлица, которые не являются индивидуальными предпринимателями и не указали свой ИНН |

| Раздел 1, подразделы 1.1 и 1.2 приложения 1 и 2 к разделу 1, раздел 3 | Все организации и предприниматели, которые выплачивали доходы физлицам |

| Раздел 2 и приложение 1 к разделу 2 | Главы крестьянских фермерских хозяйств |

| Подразделы 1.3.1, 1.3.2, 1.4 приложения 1 к разделу 1 | Организации и предприниматели, которые платят взносы по дополнительным тарифам |

| Приложения 5–8 к разделу 1 | Организации и предприниматели, которые применяют пониженные тарифы |

| Приложение 9 к разделу 1 | Организации и предприниматели, которые выплачивают доходы иностранным сотрудникам или сотрудникам без гражданства, временно пребывающим в России |

| Приложение 10 к разделу 1 | Организации и предприниматели, выплачивающие доходы студентам, которые работали в студотрядах |

| Приложения 3 и 4 к разделу 1 | Организации и предприниматели, которые выплачивали страховое обеспечение по обязательному социальному страхованию. То есть выдавали больничные пособия, детские пособия и так далее. |

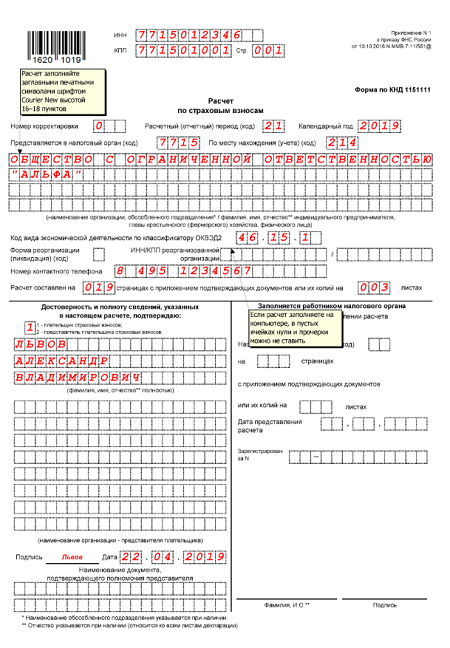

Образец заполнения титульного листа

На титульном листе блок «Заполняется работником налогового органа» оставьте пустым. Остальные поля заполните, если для них есть показатели.

Приведите ИНН и КПП организации либо ее обособленного подразделения, если его наделили правом самостоятельно платить страховые взносы.

На титульном листе также приведите код периода, за который отчитываетесь, и год. Для 3 квартал 2020 года код будет 33.

В поле «Представляется в налоговый орган (код)» укажите код налоговой инспекции, в которую сдаете расчет. В поле «По месту нахождения (учета)» укажите код, который зависит от того, куда вы сдаете отчетность. Сверьтесь с таблицей ниже.

Коды места представления расчета по страховых взносам

| Код | Значение |

|---|---|

| 112 | По месту жительства физлица, которое не является предпринимателем |

| 120 | По месту жительства индивидуального предпринимателя |

| 121 | По месту жительства адвоката, учредившего адвокатский кабинет |

| 122 | По месту жительства нотариуса, занимающегося частной практикой |

| 124 | По месту жительства члена (главы) крестьянского (фермерского) хозяйства |

| 214 | По месту нахождения российской организации |

| 217 | По месту учета правопреемника российской организации |

| 222 | По месту учета российской организации по месту нахождения обособленного подразделения |

| 335 | По месту нахождения обособленного подразделения иностранной организации в России |

| 350 | По месту учета международной организации в России |

При заполнении титульного листа единого отчета по страховым взносам укажите также наименование организации, то есть ее название. Приведите основной код ОКВЭД и Ф. И. О. человека, который подписал РСВ. Рядом поставьте дату подписания.

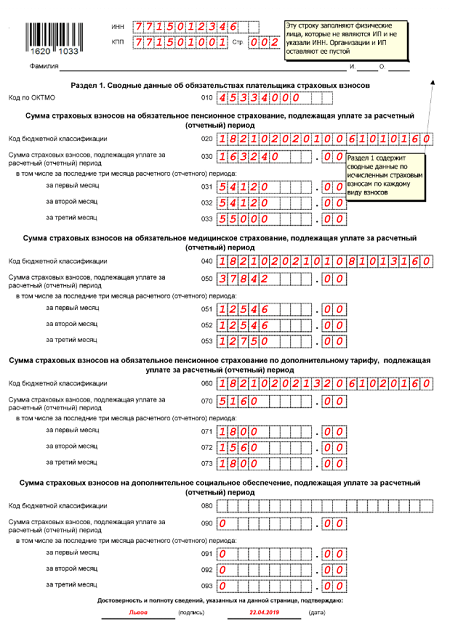

Раздел 1

В разделе 1 расчета приведите КБК для сумм, на которые перечисляли платежи. Образец заполнения — ниже. Бухгалтерская программа может подтянуть в раздел 1 неправильные коды. Эту ошибку заметить сложно. Ведь КБК состоят из 20 знаков.

Например, если сдать отчетность с неправильными кодами, начисления и платежи в базе инспекции окажутся на разных лицевых карточках. Причем на лицевой карточке с КБК для старых отчислений у компании появится недоимка, на которую инспекция автоматически станет начислять пени. А на нужном КБК будет переплата. Чтобы исправить ситуацию, придется подавать уточненку с верными КБК.

Приведите также общие суммы взносов по каждому виду страхования. Ведь их компания начисляет нарастающим итогом с начала года, и таким же образом их нужно показывать в новой форме отчета.

Пример заполнения раздела 1

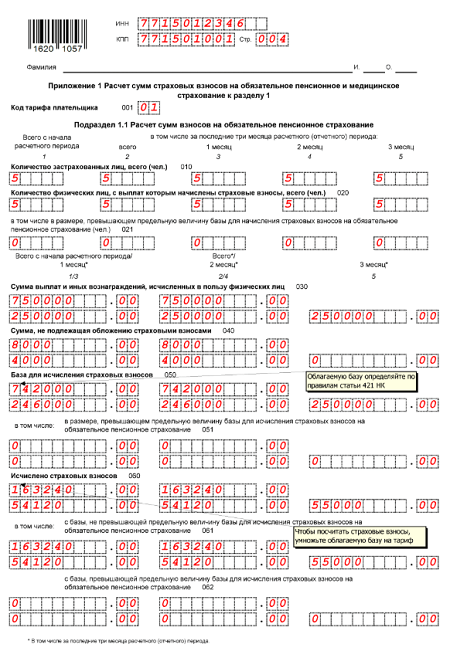

Само приложение 1 к разделу 1 состоит из подразделов 1.1, 1.2, 1.3 и 1.4. Обязательными являются подразделы 1.1 и 1.2, остальные заполняйте только при наличии показателей – они касаются дополнительных тарифов по пенсионным платежам.

В подразделе 1.1 покажите вычисление базы на обязательное пенсионное страхование. По строке 010 укажите число застрахованных лиц. В строке 020 – количество сотрудников с доходов которых начислили обязательные пенсионные суммы. По строке 021 – количество тех, чьи выплаты перевалили за лимит для пенсионных отчислений.

В строке 030 покажите выплаты физлицам. Но отражайте не все суммы, а только те, что являются объектом обложения. Например. выпалаты по договору аренды включать в строку 030 не надо.

В строке 040 должны быть доходы, которые освобождаются от обложения по статье 422 НК РФ. Это, к примеру, пособия, компенсации.

Образец заполнения подраздела 1.1 приложения 1 к разделу 1

Подраздел 1.2 заполняйте в аналогичном порядке, только для медицинских взносов. Некоторые компании и ИП применяют пониженный тариф – 0 процентов. Это не означает, что подраздел можно не заполнять. Сотрудников все равно включайте в количество застрахованных лиц и в количество лиц, с выплат которым вы начислили суммы в ФФОМС.

Образец заполнения подраздела 1.2 приложения 1 к разделу 1

В подразделе 1.3 показывают расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу. Это актуально для отдельных категорий плательщиков взносов из статьи 428 НК.

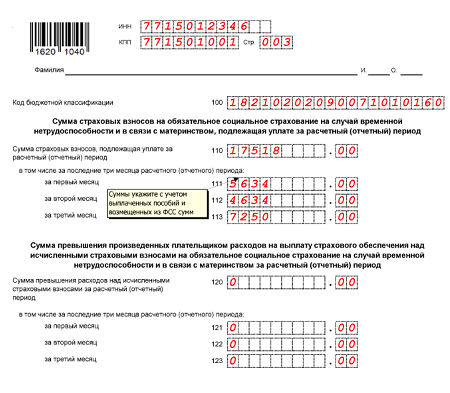

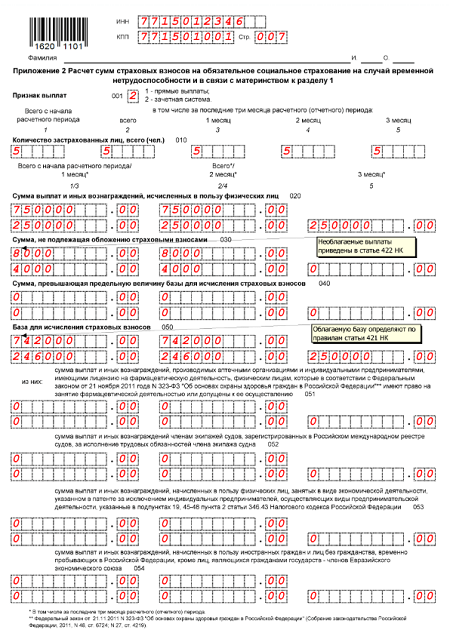

Заполнение приложения 2 к разделу 1 расчета по взносам

Социальные отчисления по временной нетрудоспособности и в связи с материнством отразите в приложении 2 к разделу 1 расчета. Поставьте сразу признак:

- 1, если компания участвует в пилотном проекте ФСС по прямым выплатам. Регионы – участники пилотного проекта ФСС по выплате пособий напрямую >>>;

- 2, если компания не участвует в эксперименте ФСС.

Если в вашем регионе нет пилотного проекта ФСС, то вы вправе уменьшить обязательные социальные отчисления на пособия. Итоговые суммы показывайте в строке 090 приложения 2 к разделу 1. Положительный результат – это взносы к уплате. Данную сумму укажите в соответствующей графе с кодом признака «1». Если по формуле результат отрицательный, у вас расходы превысили сумму страховых взносов. Эту сумму отразите с кодом признака «2». Показатель отражайте без знака минус.

Суммы в строке 090 перенесите в раздел 1: с кодом признака «1» – в строки 110–113, а с кодом признака «2» – в строки 120–123.

Фрагмент заполнения приложения 2 к разделу 1

В отчетах не приводите отрицательные суммы начисленных взносов. Такие данные ПФР не сможет отразить на индивидуальных лицевых счетах работников.

Если учетная программа заполнит отчет с минусами и он попадет в инспекцию, нужно представить уточненный отчет (письма ФНС от 23 августа 2017 г. № БС-4-11/16751, от 24 августа 2017 г. № БС-4-11/16793).

Часто расходы на выплату пособий в компании превышают начисленные взносы. Многие компании разницу отражают по строке 090 приложения № 2 к разделу 1 расчета со знаком минус. Но это ошибка.

Налоговики подсказали, как в таком случае заполнить форму. Укажите признак строки 090:

- «1», если сумма в строке 090 больше или равна 0;

- «2», если сумма меньше 0.

По словам чиновников, компании часто игнорировали эти правила. В расчетах они писали отрицательные суммы взносов с кодом 1. Эту ошибку инспекторы просят исправить. Продублируйте в уточненку все сведения из первичного отчета.

В строке 090 приложения 2 к разделу 1 проставьте положительные значения сумм с кодом 2. Проверьте, чтобы в строках 110-123 раздела 1 тоже стояли положительные цифры.

Заполнение раздела 2 расчета по взносам

Раздел 2 заполняют главы крестьянских (фермерских) хозяйств (далее – КФХ). Раздел содержит данные о взносах к уплате в бюджет по данным глав КФХ.

В строке 010 укажите код ОКТМО. Берите код муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования, на территории которого платите страховые взносы.

По строкам 020 и 030 укажите КБК по взносам на пенсионное страхование и сумму пенсионных взносов к уплате. По строкам 040 и 050 приведите КБК по медицинским взносам и сумму взносов к уплате. Так предусмотрено пунктами 20.1–20.7 Порядка, утвержденного приказом ФНС от 10.10.2016 № ММВ-7-11/551.

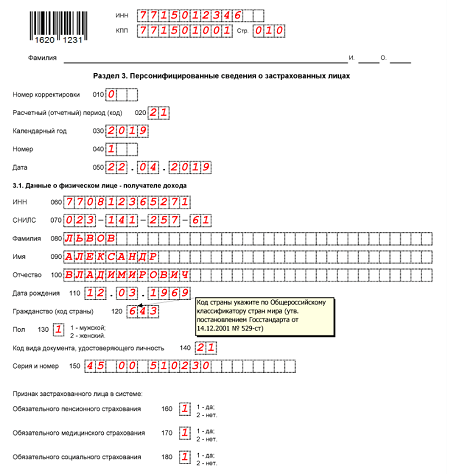

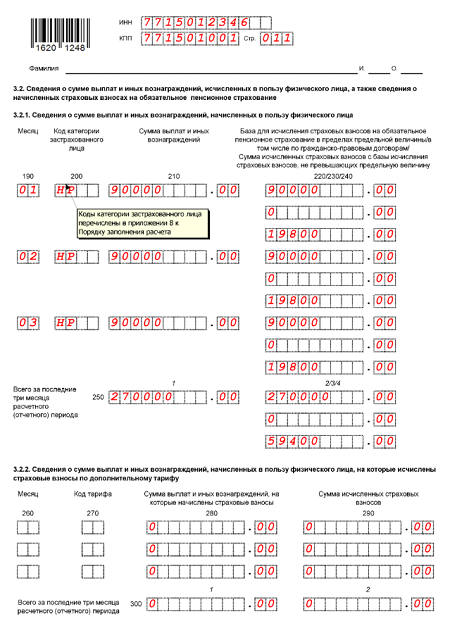

Заполнение раздела 3 расчета по страховым взносам за 1 квартал 2020 года

В разделе 3 расчета в 2020 году отражайте индивидуальные сведения сотрудников. На каждого работника заполните отдельный раздел 3. Покажите здесь:

- ИНН;

- СНИЛС;

- Ф. И. О.;

- дату рождения;

- числовой код страны сотрудника;

- пол;

- реквизиты паспорта либо другого документа, удостоверяющего личность.

В строках 160, 170 и 180 – признак застрахованного лица в системе обязательного пенсионного, медицинского и социального страхования: «1» – является застрахованным лицом, «2» – не является застрахованным лицом.

Если вы применяете пониженный тариф и страховые взносы на социальное и медицинское страхование начисляете по ставке 0 процентов, признак застрахованного лица в строках 170 и 180 ставьте «1». Несмотря на то что суммы начисляете по нулевому тарифу, сотрудники являются застрахованными в системе социального и медицинского страхования.

Образец заполнения раздела 3 на примере

Некоторые коллеги пересчитывали выплаты и взносы сотрудников за предыдущие кварталы. Например, из-за болезни работников. Пересчитанные суммы надо было отразить в уточненке за эти кварталы. Но бухгалтеры показывали их в текущем отчете. То есть в периоде, когда пересчитали начисления.

Из-за этого в раздел 3 отчета попали отрицательные цифры по сотрудникам. ПФР не может разнести такие сведения на лицевых счетах физлиц, поэтому налоговики просят исправить отчетность.

Дорогой читатель! Добавьте этот сайт в закладки своего браузера и поделитесь с друзьями ссылкой на этот сайт! Мы стараемся показывать здесь всякие хитрости и секреты. Пригодится точно.

Это тоже интересно:

Как пользоваться приложением «Мой налог». Инструкция для самозанятых.

Все сроки сдачи отчетности в 2020 году: таблица и календарь бухгалтера.

(8 оценок, среднее: 4,00 из 5)

(8 оценок, среднее: 4,00 из 5)

Как быть, если из-за отсутствия деятельности и начислений работникам в 2019 году расчет по взносам, представляемый в 2020 году, получается нулевой? Надо ли его сдавать, учитывая, что РСВ должны представлять в свою налоговую инспекцию организации и ИП, производящие выплаты и иные вознаграждения физлицам. И сделать это страхователи должны не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом ( п. 7 ст. 431 НК РФ ).

Спасибо за совет! Надеюсь что моим читателям это поможет.